掌握应收账款周转率计算对企业的资金管理和运营效率至关重要。在激烈的市场竞争环境中,企业的生存与发展不仅依赖于收入和利润,还取决于资金的流动性和利用效率。而应收账款作为企业流动资产的一部分,其周转速度直接影响到资金的使用效率。通过科学合理地计算和分析应收账款周转率,企业可以有效提升资金的回笼速度,优化现金流管理,从而提高企业的整体运营效率。本文将详细介绍应收账款周转率的计算方法、其对资金利用效率的影响以及如何借助DataFocus这样的数据分析工具优化应收账款管理。

一、应收账款周转率的定义和重要性

应收账款周转率是衡量企业在一定时期内应收账款回收速度的一个关键财务指标。它通常用来评估企业的信用政策、客户支付能力以及整体运营效率。应收账款周转率越高,意味着企业的应收账款回收速度越快,资金回笼更为及时,这样企业就可以将这些资金用于新的投资或支付运营成本,进而提高资金的利用效率。

反之,如果周转率较低,说明企业的应收账款回收速度较慢,可能导致资金占用过多,增加企业的财务压力。因此,合理地控制和提高应收账款周转率是每个企业财务管理者必须关注的重点。

二、应收账款周转率的计算方法

应收账款周转率的计算公式相对简单,但理解其中的财务逻辑对于有效管理至关重要。其基本公式如下:

[ 应收账款周转率 = \frac{销售收入净额}{平均应收账款} ]

其中:

- 销售收入净额是指企业在某一期间内实际产生的销售收入,扣除了销售退回、折扣等因素。

- 平均应收账款是指期初与期末应收账款的平均值,这有助于消除季节性因素的影响。

除了应收账款周转率,我们还可以计算应收账款的周转天数,以便进一步分析资金的回笼速度。其计算公式为:

[ 应收账款周转天数 = \frac{360}{应收账款周转率} ]

通过计算周转天数,企业可以明确地知道应收账款的回收周期,从而更好地制定资金调度计划。

三、影响应收账款周转率的因素

应收账款周转率受多方面因素的影响,企业在提升周转率的过程中应关注以下几点:

-

信用政策

企业的信用政策直接影响客户的支付行为。较为宽松的信用政策可能会吸引更多的客户,但同时也可能延长应收账款的回收周期。如果信用政策过于严格,虽然能快速回笼资金,但也可能减少销售量。因此,合理平衡销售量与回款周期是提升应收账款周转率的关键。 -

客户支付能力和习惯

客户的财务状况与支付习惯对应收账款回收速度有直接影响。针对信誉较差的客户,企业应采取更为谨慎的信用政策,甚至要求预付款或阶段性付款,以降低坏账风险。 -

内部应收账款管理流程 企业内部的应收账款管理流程是否高效也直接影响到资金的回笼速度。例如,企业应及时开具发票并跟进客户的支付情况。还应加强账龄分析,及时识别并处理逾期账款。

-

行业特点与市场环境

不同行业的销售模式、市场环境等也会对应收账款周转率产生影响。比如在房地产行业,受制于项目周期长、付款条件复杂等因素,应收账款周转率通常较低,而在快消品行业,由于销售和资金流转速度较快,周转率会相对较高。

四、如何提升应收账款周转率

为了提升应收账款周转率,企业可以采取以下措施:

-

优化信用管理政策

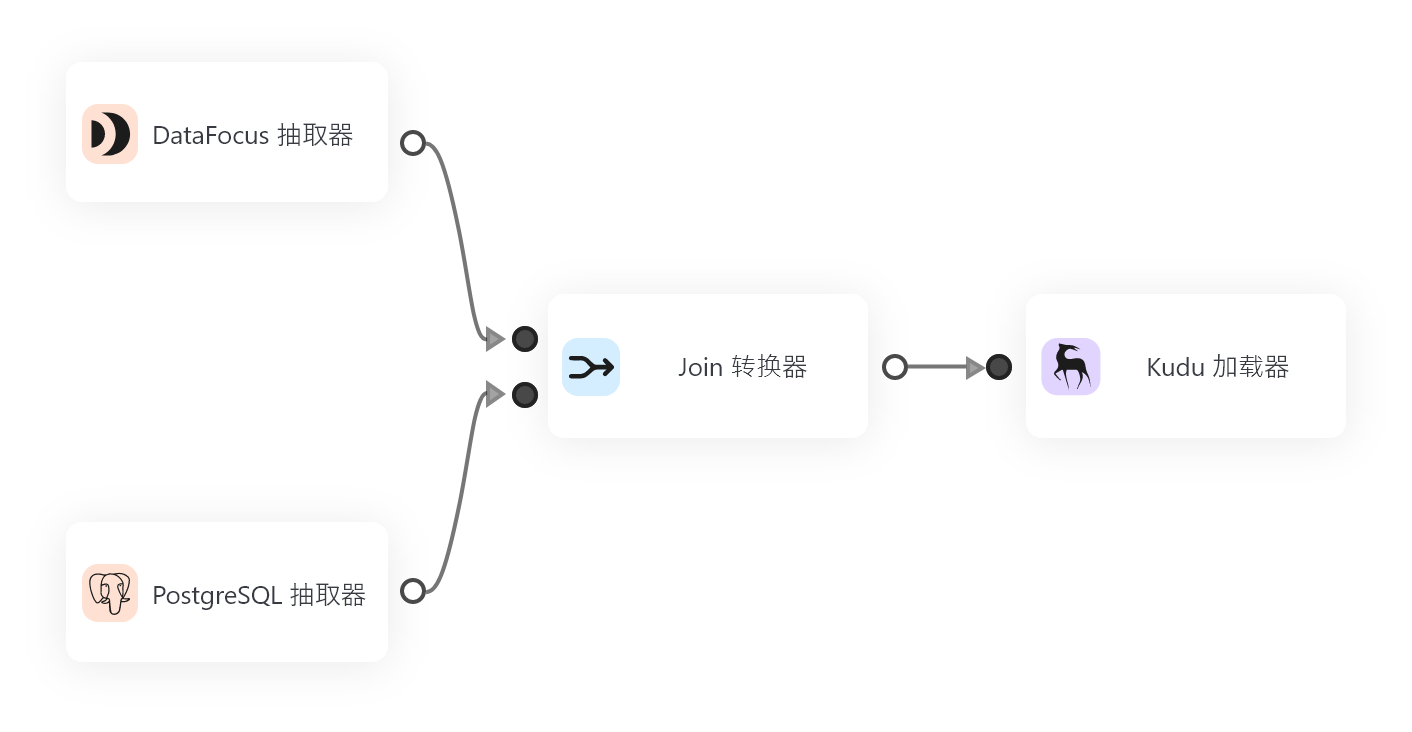

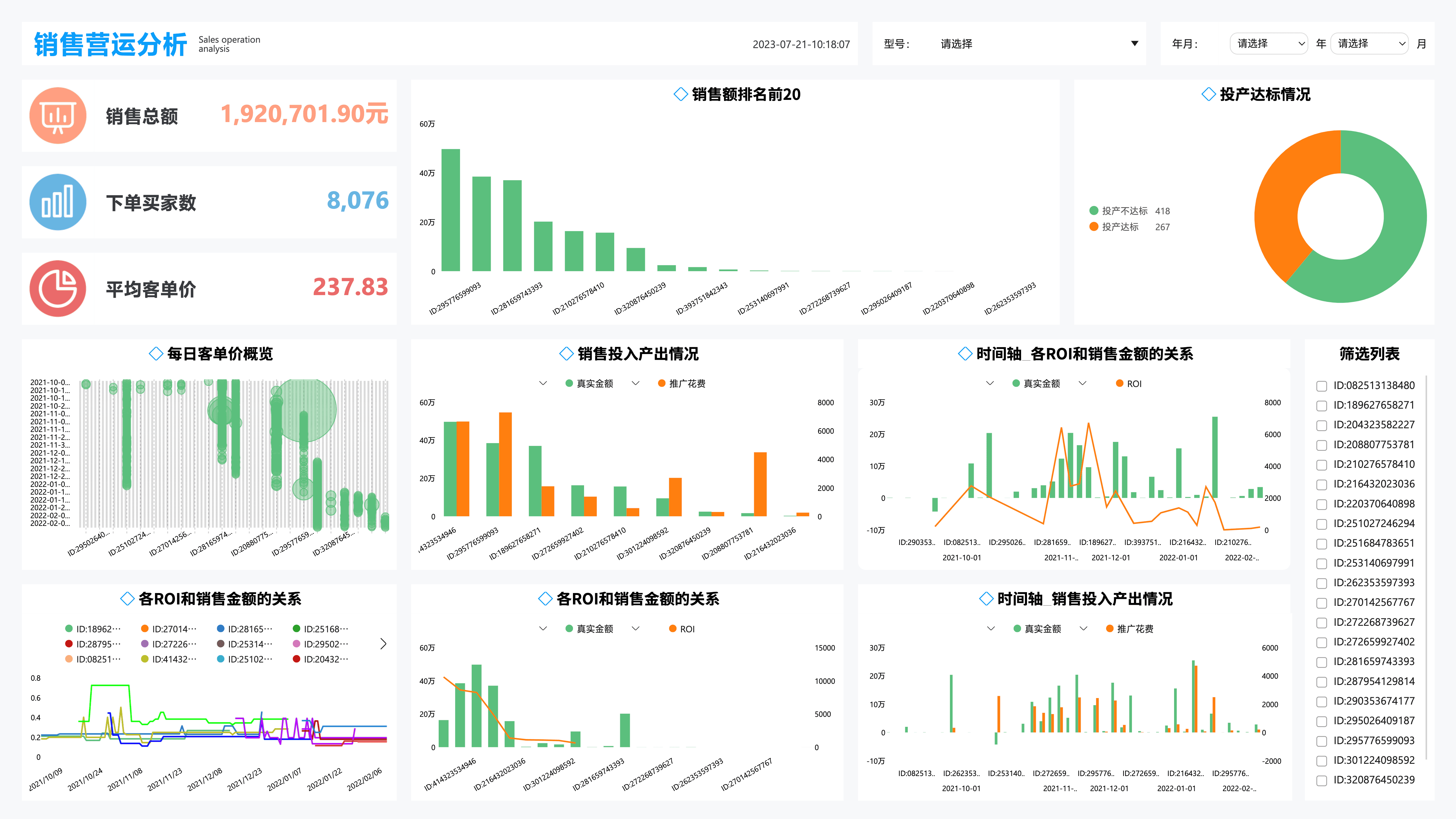

企业应根据客户的实际信用状况合理设置信用期限和限额,避免过度放宽信用条件。通过使用DataFocus这样的数据分析工具,企业可以建立客户信用评分模型,实时监控客户的支付表现和信用风险,进而调整信用政策。 -

加强应收账款催收管理

及时跟进客户的付款情况,特别是对即将到期的应收账款,企业应提前与客户沟通,确保账款的按时回收。借助DataFocus的数据可视化功能,财务团队可以更方便地追踪应收账款的账龄,快速识别和处理逾期风险。 -

改进发票管理流程

发票的及时开具和准确传递是确保应收账款按时回收的基础。企业应建立自动化的发票管理系统,与客户保持良好的沟通,减少因发票错误或延迟造成的回款问题。 -

采用折扣政策

为鼓励客户提前付款,企业可以设立合理的付款折扣政策,促使客户缩短付款周期。通过分析折扣政策的效果,企业可以在保持利润的同时提高资金的回笼速度。 -

应用智能化数据分析工具

DataFocus作为一款先进的数据分析工具,可以帮助企业从海量应收账款数据中提取有价值的信息,快速发现管理中的问题。通过数据的深度挖掘和可视化呈现,企业能够全面掌握应收账款的周转情况,为管理决策提供数据支持。

五、应收账款周转率的优化案例

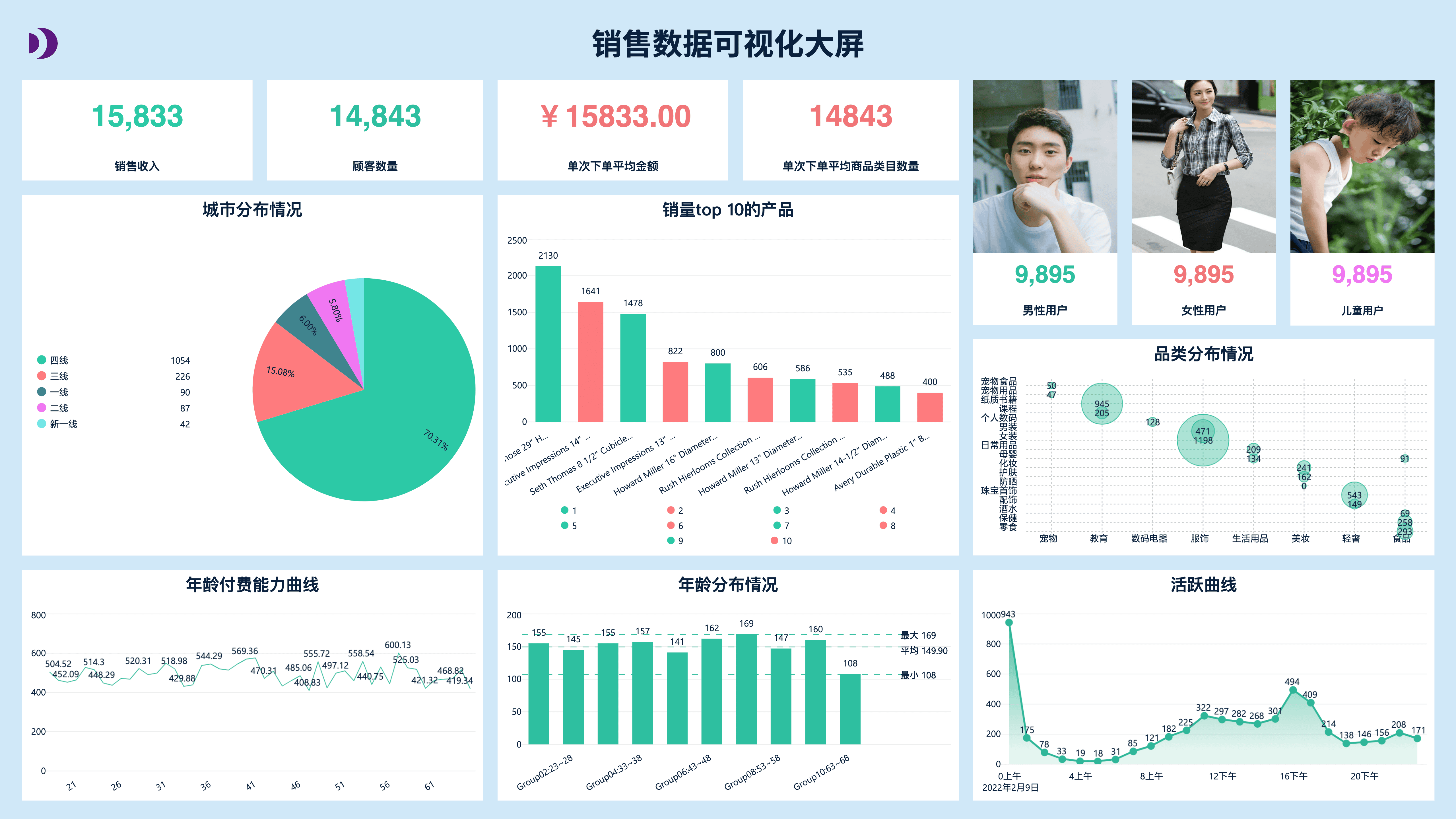

某制造企业在使用DataFocus后,通过对历史应收账款数据的分析,发现部分客户长期占用资金,而这些客户的信用评分并不高。基于此,企业调整了信用政策,缩短了部分客户的付款周期,并加强了对逾期账款的催收。结果,该企业的应收账款周转率从原来的4次/年提升至6次/年,周转天数缩短了近60天,显著提高了资金的使用效率。

六、总结

应收账款周转率是企业资金管理中的重要指标,直接影响企业的现金流和运营效率。通过科学合理的计算方法和有效的管理措施,企业可以显著提升应收账款的回收速度,进而提高资金的利用效率。借助DataFocus这样的智能数据分析工具,企业能够实现应收账款管理的数字化、智能化,从而在激烈的市场竞争中占据更为有利的位置。

掌握应收账款周转率的计算和优化,将为企业的财务管理提供有力支持,帮助企业在复杂多变的市场环境中保持资金流动的顺畅,提升整体运营效率。